Налоги при сдаче недвижимости в аренду в Таиланде

Этой публикацией мы начинаем новый цикл статей о рынке недвижимости Пхукета, его тонкостях и подводных камнях. К примеру, вы знаете о своей обязанности платить налоги с дохода от аренды своей виллы или кондо?

«Самая трудная для понимания вещь на свете – это подоходный налог», – сказал однажды Альберт Эйнштейн. Сложно сказать, справедливо ли ему приписывается эта цитата, но в Таиланде для расчета своего налога на доход от аренды недвижимости не надо быть великим ученым.

Во-первых, налогом облагается весь получаемый вами в Таиланде доход (включая доход от аренды), независимо от того, являетесь ли вы налоговым резидентом Таиланда или нет. Ставка подоходного налога (personal income tax) в стране прогрессивная, но если пользоваться предусмотренными законом налоговыми вычетами, то реальный сумма к оплате будет находиться в пределах разумного.

От налогового резидентства зависит второй связанный с арендой недвижимости налог – налог у источника дохода (withholding tax). Для нерезидента его ставка составляет 15%, для резидента – 5% при получении дохода от юридического лица и 0% при получении от физического. Важно, что законодательство Таиланда возлагает ответственность за уплату этого налога и на арендатора, и на арендодателя.

При уплате подоходного налога владелец недвижимости имеет право на 30-процентный налоговый вычет в связи с расходами на содержание объекта недвижимости, однако если реальные расходы были выше, то их можно разбить по отдельным категория и претендовать на больший вычет (сохраняйте все чеки). При этом слово «владелец» в данном случае нужно понимать буквально. Если вы сдаете виллу, оформленную на вас в лизхолд, то закон трактует это как субаренду. В данном случае права на вычет в связи с расходами на содержание дома вы не имеете.

В продолжение разговора о виллах нужно отметить, что оформление дома на тайскую компанию с последующим проживанием в нем также приводит к необходимости платить подоходный налог. Рассчитывается он исходя из справедливой рыночной цены, за которую эту виллу вы бы арендовали.

Наконец, чем грозит уклонение от уплаты налога? Штраф может достигать 100% от суммы не уплаченного налога, при этом за каждый месяц просрочки взимаются дополнительные 1,5% процента.

Итак, это была страшная часть. Что же насчет конкретных действий по уплате налогов?

Когда нужно платить налог? Документы должны быть поданы до конца марта года, следующего за отчетным (к примеру, до 31 марта 2019 года по доходам, полученным в 2018 году).

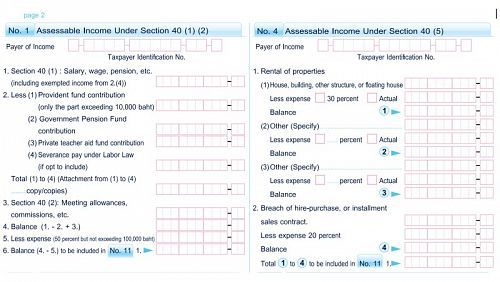

Как оплачивать налог? Большинство владельцев недвижимости предпочитают не брать на себя эти хлопоты и просто пользуются услугами опытного местного бухгалтера. Если вы все же хотите подать документы сами, то у сайта Департамента налогов и сборов есть английская версия, где можно найти нужные гайдлайны и скачать бланки для заполнения (www.rd.go.th/publish/6045.0.html). Непосредственно офисов департамента на Пхукете четыре – два в Пхукет-Тауна, один в Кату и один в Таланге. Контакты каждого из них можно найти на указанном выше сайте (www.rd.go.th/publish/38172.0.html).

Каков размер налога? Если полученный за год доход от аренды составил 18 тыс. долл. в год, то размер налога будет 3%. При доходе от аренды в размере 144 тыс. долл. за год он будет не более 16%. Достаточно гуманно, чтобы не рисковать ответственностью за уклонение от налогов, не правда ли?

Материал взят для публикации из 2018/2019 Thai Residential Phuket Property Guide. Скачать полную версию гида можно на сайте thairesidential.com. Эл. почта: phuket@thairesidential.com. Тел: +66 9484 11918.

«Самая трудная для понимания вещь на свете – это подоходный налог», – сказал однажды Альберт Эйнштейн. Сложно сказать, справедливо ли ему приписывается эта цитата, но в Таиланде для расчета своего налога на доход от аренды недвижимости не надо быть великим ученым.

Во-первых, налогом облагается весь получаемый вами в Таиланде доход (включая доход от аренды), независимо от того, являетесь ли вы налоговым резидентом Таиланда или нет. Ставка подоходного налога (personal income tax) в стране прогрессивная, но если пользоваться предусмотренными законом налоговыми вычетами, то реальный сумма к оплате будет находиться в пределах разумного.

От налогового резидентства зависит второй связанный с арендой недвижимости налог – налог у источника дохода (withholding tax). Для нерезидента его ставка составляет 15%, для резидента – 5% при получении дохода от юридического лица и 0% при получении от физического. Важно, что законодательство Таиланда возлагает ответственность за уплату этого налога и на арендатора, и на арендодателя.

При уплате подоходного налога владелец недвижимости имеет право на 30-процентный налоговый вычет в связи с расходами на содержание объекта недвижимости, однако если реальные расходы были выше, то их можно разбить по отдельным категория и претендовать на больший вычет (сохраняйте все чеки). При этом слово «владелец» в данном случае нужно понимать буквально. Если вы сдаете виллу, оформленную на вас в лизхолд, то закон трактует это как субаренду. В данном случае права на вычет в связи с расходами на содержание дома вы не имеете.

В продолжение разговора о виллах нужно отметить, что оформление дома на тайскую компанию с последующим проживанием в нем также приводит к необходимости платить подоходный налог. Рассчитывается он исходя из справедливой рыночной цены, за которую эту виллу вы бы арендовали.

Наконец, чем грозит уклонение от уплаты налога? Штраф может достигать 100% от суммы не уплаченного налога, при этом за каждый месяц просрочки взимаются дополнительные 1,5% процента.

Итак, это была страшная часть. Что же насчет конкретных действий по уплате налогов?

Когда нужно платить налог? Документы должны быть поданы до конца марта года, следующего за отчетным (к примеру, до 31 марта 2019 года по доходам, полученным в 2018 году).

Как оплачивать налог? Большинство владельцев недвижимости предпочитают не брать на себя эти хлопоты и просто пользуются услугами опытного местного бухгалтера. Если вы все же хотите подать документы сами, то у сайта Департамента налогов и сборов есть английская версия, где можно найти нужные гайдлайны и скачать бланки для заполнения (www.rd.go.th/publish/6045.0.html). Непосредственно офисов департамента на Пхукете четыре – два в Пхукет-Тауна, один в Кату и один в Таланге. Контакты каждого из них можно найти на указанном выше сайте (www.rd.go.th/publish/38172.0.html).

Каков размер налога? Если полученный за год доход от аренды составил 18 тыс. долл. в год, то размер налога будет 3%. При доходе от аренды в размере 144 тыс. долл. за год он будет не более 16%. Достаточно гуманно, чтобы не рисковать ответственностью за уклонение от налогов, не правда ли?

Материал взят для публикации из 2018/2019 Thai Residential Phuket Property Guide. Скачать полную версию гида можно на сайте thairesidential.com. Эл. почта: phuket@thairesidential.com. Тел: +66 9484 11918.

Похожие новости

-

Таиланд предложит включить парк Пхранакхонкхири в список Всемирного наследия ЮНЕСКО

-

Туры в Таиланд из Новосибирска продаются дешевле 50 тысяч рублей на двоих

-

Туристка из ХМАО в Таиланде попала в тюрьму, потому что не знала местных обычаев

-

Rip Current. Какой главной угрозе посвящены флаги на пляжах Пхукета?

-

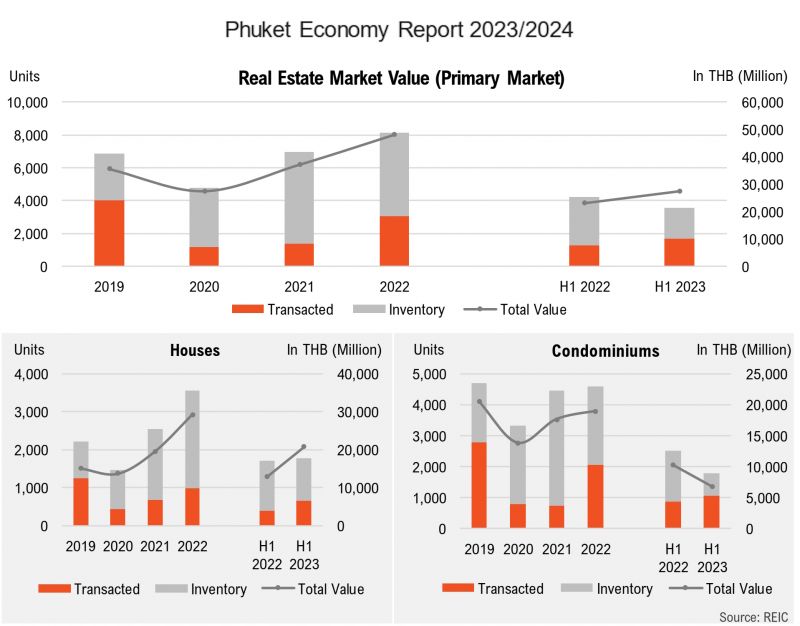

Специалисты продолжают отмечать увеличение предложения жилой недвижимости на Пхукете, которое значительно превышает спрос

-

Суд Пхукета вынес приговор туристке из Португалии украинского происхождения